クレジットカードやカードローン、住宅ローンや教育ローン、投資用ローンなどの申込で、残念な審査結果になった経験はないだろうか?

年齢や職業・年収などいくつか理由は考えられるけど、会社員で2~3年の勤続年数があるのに、なぜか必要なローンの審査を通過できない。

そんな人は、自身の信用情報を確認した方が良いかもしれない。

信用情報ってなに?

信用情報とは、クレジットやローンの契約や申し込みに関する情報のことで、客観的な取引事実を登録した個人の情報です。

そして、この信用情報は、クレジット会社が顧客の「信用」を判断するための参考資料として利用されます。

株式会社シー・アイ・シー:信用情報とは

そのため、信用情報には人種や思想、保健医療、犯罪歴などの項目は、一切含まれません。

つまり、どの金融機関から、いくら借りていて、何年で返済するのか?

延滞などがないか?といった情報のこと。

「どこからいくら借りてるか?そんなの自分でわかってるよ!」

という人もいると思うけど…。

例えば2年前、クレジットのリボ払いで、たまたま引落口座にお金が足りない状態で返済日から遅れて返済していた、、、みたいな、実は忘れてしまっていることがあるかもしれない。

あるいは、カードローンの契約はないと思っていたけど、実はずいぶん前につくった銀行口座にカードローン契約が付随していたかもしれない。

そんな、自分でも把握できていない(または忘れてしまっている)場合があったりする。

ちなみに私は、20代につくっていた三井住友銀行の銀行口座にカードローン契約がついている認識がなくて、投資用ローンの手続きで苦労した経験がある。

銀行口座をつくった時は何かのときに必要かも?と思って契約していたのかもしれないが、今となっては記憶の彼方だ…。

3つの信用情報機関

自分でも忘れているようなことを、どうやって確認すればいいんだろう?

そんな時にお世話になるのが信用情報機関。

この機関に情報開示を申し込むことで、あなたの信用情報を確認することができる。

主な信用情報機関は次の3つ。

| 略称 | 機関名 | 概要 |

| CIC | 株式会社シー・アイ・シー | クレジット会社の共同出資により、昭和59年に設立された、 主に割賦販売や消費者ローン等のクレジット事業を営む企業を会員とする信用情報機関。 割賦販売法および貸金業法に基づく指定信用情報機関として指定を受けた唯一の指定信用情報機関。 |

| JICC | 株式会社日本信用情報機構 | 消費者金融会社、クレジット会社、信販会社、金融機関、保証会社、 リース会社など与信事業を営む幅広い事業者が加盟(1,328社)。 加盟する金融会社から登録される信用情報の管理・提供。 |

| KSC | 一般社団法人全国銀行協会 | ローン等に関する個人信用情報を登録し、金融機関における与信取引上の 判断のための参考資料としてこれを提供。 消費者等への過剰貸付(多重債務)の防止や審査事務の迅速化を図っている。 |

いずれもクレジットやローンの審査に関わる組織だ。

私たちからは見えないけど、下図のとおり、クレジットやローンの審査で重要な役割を担っている。

信用情報の開示手続きをしてみよう

信用情報はネットで簡単に取り寄せることができる(KSCは郵送のみ)。

たとえばCICの場合は、次のような流れで手続きできる。

いずれも手数料1,000円程度かかる。

個人的には、自分の信用情報を見るのにお金がかかるのは腑に落ちないが…?

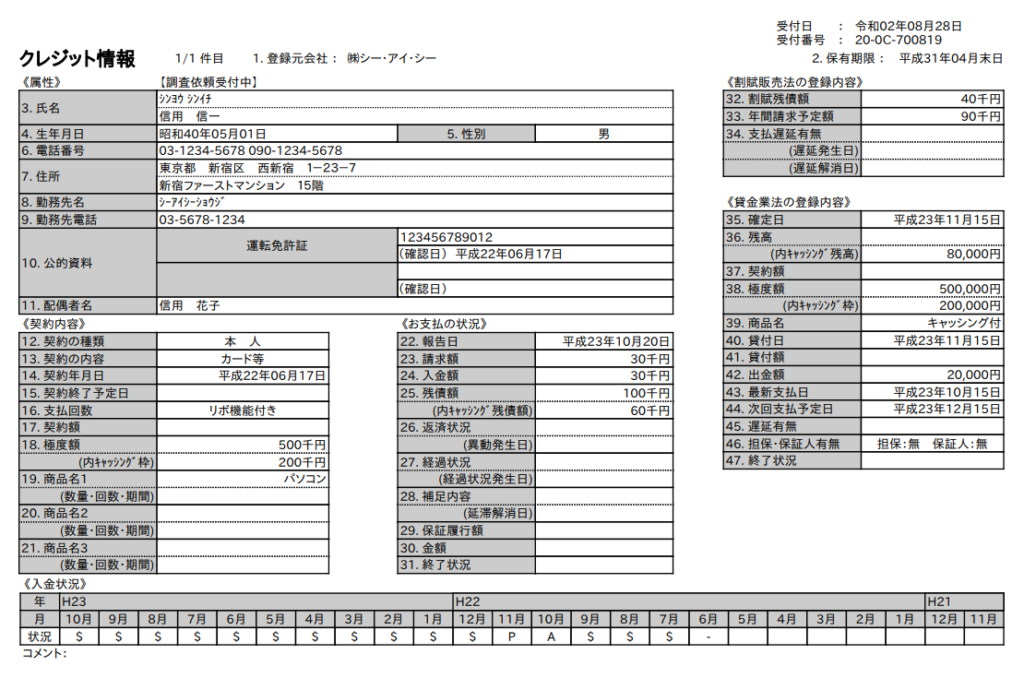

手続きできると、上図のようなPDFが発行される。

これで金融機関名はもちろん、借入額や延滞の有無なども確認できる。

複数のクレジットやローン契約がある場合は、これが複数ページになって提供される。

まとめ

このように、ネットで簡単に自分の信用情報を取り寄せる(開示する)ことができる。

クレジットやローンの審査で、なぜか否認されてしまう場合は、試してみると良いかもしれない。

また、住宅ローンや投資用ローンのように、大きな額のローンに申し込む人は事前に確認しておくことをお勧めする。

各団体に加盟している金融機関は異なるので、CICでの開示情報には含まれないものが、JICCでは出てくるという場合もあるので注意しておきたい。