日本財託グループのセミナーを視聴したので、個人的に理解・発見したことを書き留めておく。

スピーカー紹介

今回のスピーカーはこちらのお二人。

左が村野氏、右が内田氏。

私的に年代が同じこともあってか?村野氏のお話が理解しやすかったので、そちらの感想を主に書いていく。

村野氏は現在、30件以上の不動産を所有している(どうやったら、そんなに増やせるのやら?)。

家賃収入も3,000万円を超えていて、Fireを実現しているとのこと。

大学卒業後にIPO(新規上場)株などで早々に投資実績を積んでいたらしい。

最初は銀行に定期預金をしたくて相談に行ったら、債権→投資→不動産みたいになっていった…みたいな話をされていたのが面白かった?

内田氏は家賃収入1,500万円を超える現役の銀行員。

村野氏ほどではないにしても、こちらも大変な実績の持ち主。

経歴的には、内田氏の方が会社員という意味では参考になると思っていたけど、実際は逆だった。

不動産投資を取り巻く環境

お二人の話を書く前に、日本財託の方から不動産投資を取り巻く環境(現状というべきか)について解説があった。

実際、スピーカーのお二人の話の内容も、こちらの現状を踏まえた話になっていた。

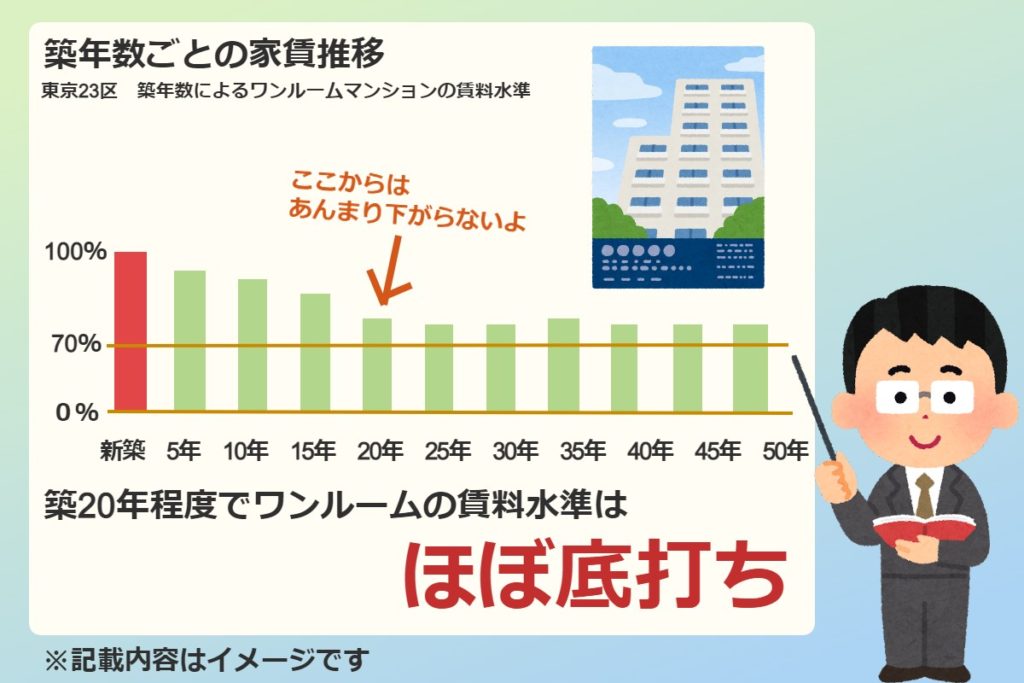

築年数が経過するほど家賃は下がる?

都内の物件に関しては、築年数よりも交通の便や周辺環境(駅やスーパーが近いなど)の条件が優先される傾向にあるので、築年数が50年を経過している物件でも賃料は下がりにくい傾向にある。

特に都内のワンルームマンションでは、築20年くらいで賃料はほぼ底打ち状態になり、それ以下にはなりにくい傾向。

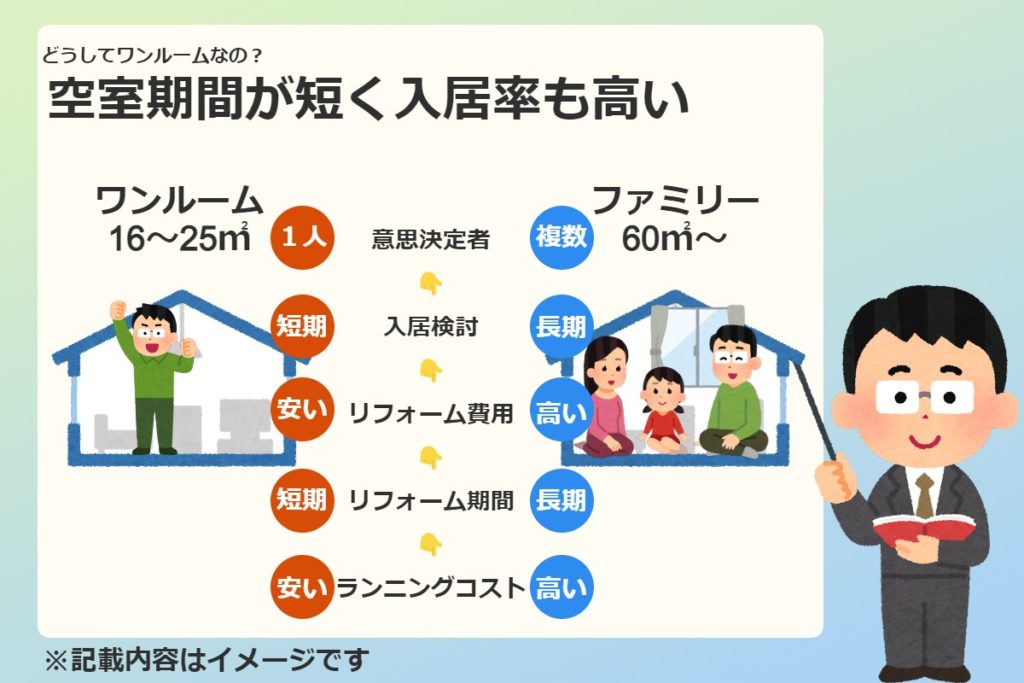

○LDKよりもワンルームマンションが良い理由

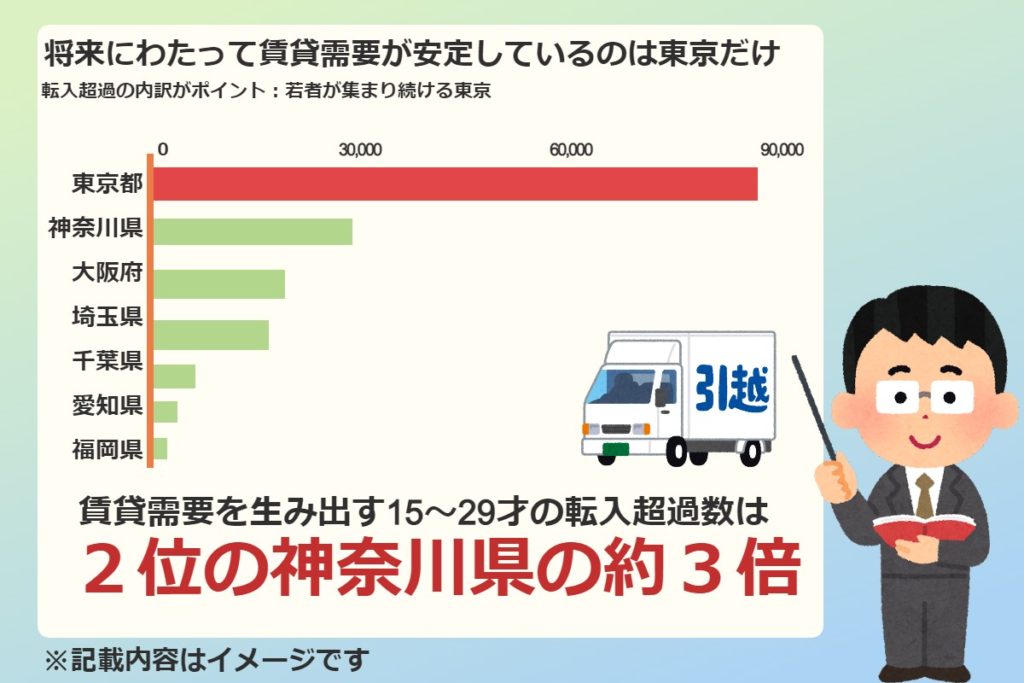

少子化など社会情勢が変わっていく中にあっても、特に30歳未満の若い世代で、東京への転入率は他県と比較してもかなり高い水準にある。

ファミリー向けの物件は、物件の契約に至るまでに家族間での話し合いが必要になるので時間がかかってしまう。

一方、独身者向けの物件は、契約者1人が決めればすぐに契約に至るので、空室になったとしても、入居するまでの期間が短くなる。

都内の単身世帯の推移を見ると、一定の水準を維持している(グラフの後半下がっては来てるけど)。

以上のことから、日本財託グループでは次の条件の物件を推奨しているとのこと。

- 都内にある物件

- 独身者向けワンルーム

- 中古物件

興味深かった村野氏のお話

先に書いたとおり、村野氏のお話が理解しやすかったのと、興味深かい内容が多かった。

その内いくつか紹介しよう。みなさんはどうだろうか?

人口現象でミニマムシティになっても東京が最後まで残る

「人口の現象が続く日本において不動産の需要は下がっていく。

だから、不動産投資は手を出さない方が良い。」

_という話を聞くけど、村野氏はそういった状況を踏まえて見た時に、東京はミニマムシティなどが進んでも最後まで残ると考えているので、都内の物件しか買わないらしい。

これは確かにそうだと思った。

今あるいくつかの地方都市にも、ある程度は集約していくのかもしれないけど、東京は残るだろうし、街の新陳代謝も続くだろうしね。

東京でかつ中古しかありえない

新築はどんなものかがわからない。

実際、入居があるかどうか?、入居されても継続されやすいのかどうか?などなど、先が読めない部分が多い。

一方で中古物件は、すでに入居者がいたり、それまでの実績があるので先が読みやすいとのこと。

これは全く同意。

特に入居者がいる状態で購入できれば、マイナススタートする必要もないしね。

日本円を定期的に稼ぐ一番良い方法が不動産投資

興味深かったのが、村野氏は投資信託や株と不動産投資を投資の手段としてフラットにみているところ。

例えば、全世界株の投資信託に数万円預けることは出費と捉えることもできる。

(実際、投資先の株を買っている訳だしね)

一方で不動産投資は家賃収入が数万円入ってくるので収入と捉えることができるし、不動産なら不況時でも家賃が下がったりすることもない。

こういう考え方は、ちょっと新鮮な感じだった。

あと意外だったのが、購入した物件でも実際に見たことのない物件が多いらしい。

個人的なイメージで、こういう物件を多く保有している人は、直接物件を確認したりしているのかな?と思っていたけど、そんなことはないらしい。

「ETF購入するのに物件見ないのと同じ」

というようなことを言われていて、なるほどーと思った。

ちなみに、「不動産投資はやめとけ」に対して、内田氏は「Yes」を出しているけど、これは銀行員としては建前上そう言わないといけないからとのことで、本音は「No」らしい。

(正直よくわからなかったw)

家賃が高いところの方が良い

単に家賃収入が高くなるから…ではなく、リフォームするにしても回収が早くなるというメリットもある。

リフォームに30万円かかるとして、家賃6万円なら回収に5ヶ月、家賃10万円なら3ヶ月で回収できる。

この差は確かに大きいよね。

売却は損をする

もう1つ意外だったのが、売却は全く考えていないということ。

売り買いは結局のところ売買ゲームなので、結局どちらかが損(得)をすることになる。

と言われていた。

不動産投資の1つの出口戦略として、売却は必ずセットで考えないといけないものと思っていたので、すでに10年以上、不動産投資している人が、こういう考え方を持っているとは正直おどろいた。

空室にならない物件を買うこと

修繕費用が出ていくことを考えると、不動産投資って結局プラスにならないんじゃない?

みたいな話にたいしては、空室にならない(なりにくい)物件を買うことが一番だという。

「修繕費より空室の方がイタイ」とも言われていて、都内の家賃が高い物件を選ぶのも、そのためだということだろう。

いつはじめるのが良いか?なんてわからない

確かに10数年前は、今よりも安く物件が購入できたりしたかもしれない。

その代わり、10年前は金利も高かった。

つまり、早くから始めていたからみたいな話は意味がない。

_という話もされていて、確かに先人に追いつくことは難しいのだろうけど、だからと言って今不動産投資をしない理由にもならないと思った。

ちなみに、「1戸目の購入はやっぱり怖かった」という話も少しされていて、まーみんな最初は同じなんだなぁって、なんだか安心した。

まとめ

すでに家賃収入3,000万円でFireを実現している人の話は、意外にも非常にわかりやすく、共感を持って聞くことができた。

今の自分の考え方が肯定できる部分もあったり、今後の展開を考える上でも大変参考になったので、視聴してよかった。

村野氏の経験談や不動産投資の考え方は、書籍でも読むことができるので、興味がある人は読んでみてはどうだろう。

そしてもし、不動産投資に興味はあるけど、どうしたらいいか?と尻込みしている人は、とりあえずセミナーで経験者や運用会社の話を直接聞いてみる機会をつくってみてはどうだろう。

家賃収入3,000万円を超える人でも、結局、いつはじめるのが良いか?なんてわからないんだから。

そもそも不動産投資と言っても、どんなものがあるのかわからない人もいるかも知れない。

そんな人向けに記事も書いているので、はじめての人はこちらも参考にしてほしい。